站在流動性週期的角度,看懂現在與 2026

從 10 月到 11 月,整個加密市場的投資人幾乎是被一路痛打。

低點不斷被刷新、低週期支撐一個接一個失守,價格結構持續惡化,信心也隨著時間被慢慢磨掉。

接著來到 12 月,市場進入了一整個月的「畫龍門」行情。幾乎每天都一樣的節奏:

紐約盤開前 → 短暫拉升 → 隨即被強力拋售。

這樣的走勢重複了一整個月,並不是一次性的恐慌崩跌,而是一種持續性的心理折磨,讓投資人不是被砍死,而是被「累死」。

有人說這是 市場操縱,

有人歸因於 期權的 gamma / delta 對沖,

也有人認為只是 年底的稅務賣壓(tax loss selling)。

理由各不相同,但結果只有一個:

籌碼被越洗越乾淨了。

甚至連 「BOJ 升息」這一波恐慌敘事,我們也撐過來了。當時不少所謂的「日圓套利交易專家」開始高喊 12 月會出現大規模 unwind,會引發更深層的修正。我還記得當時在社群裡回答會員的問題時就很清楚地說過:

這並不是問題,市場不會因此出事。

事後回頭看,市場確實也沒有發生他們所預期的那種崩盤。

回到現在。

BTC 剛剛完成了一個很好的週線收盤,在 $91k 之上。更關鍵的是:

這已經是 連續第 6 週,BTC 沒有再回測 11 月低點 $80k;

而我之前反覆強調過一件事:

如果這真的是熊市,$80k 不可能撐這麼久。

如果 10 月真的是熊市的起點,那麼 12 月就是最該把結構徹底打壞的時間點。

但事實是——沒有。

只要 12 月沒有有效跌破 $80k,我們就可以更自信的把「10 月」當成熊市起點的想法放到一邊。

為什麼我這麼說?直接對照上一輪週期

我們來看 2021 年 的實際例子。

在 2021 年 11 月,BTC 正式進入熊市。當時的結構非常典型:

從高點回落約 40% 之後,

BTC 連 4 週都撐不住 $42k 的 11 月低點,

支撐一次次失守,反彈越來越弱。

這就是熊市的樣子。

但如果你把時間往前拉到 2021 年 5 月的恐慌拋售(capitulation),你會看到完全不同的結構:

價格雖然曾「插針」跌破 5 月低點,

但 週線收盤始終站在低點之上(沒有有效跌破),

隨後進入整理區間,

最終走向 歷史新高。

而 11 月那根恐慌週線 之後發生了什麼?

BTC 不到一個月就守不住支撐(紅框區),

接著出現一次 死貓反彈,

再次跌破 11 月低點(黃色圈),

然後一路走向 63% 的深度下跌。

這就是關鍵差異。

因爲熊市不會尊重關鍵低點。

哪怕出現多根恐慌 K 線,只要是熊市:

低點很快會被回測,

而且最終一定會被有效跌破。

但現在的 BTC:

扛住了最差的情緒環境,

扛住了 12 月的系統性賣壓敘事,

也扛住了市場對「更大修正」的集體預期。

結構沒有徹底崩壞并且在慢慢修復。光證明「這不是熊市的開始」,並不能回答真正重要的問題:

我們現在到底在週期的哪一個位置?

如果你有持續關注我一段時間,你應該很清楚:

我是用「週期」在做交易。

不只是加密貨幣,而是橫跨 股票、加密資產、大宗商品等 整體資產配置。多年下來,正是這套「以週期為核心」的決策框架,幫助我在不同市場輪動中,穩定、長期地累積財富。

先說清楚:什麼不是「週期交易」

很多人以為週期交易=圖形對照(pattern matching),但那其實是我最反對的一種方法。

例如:

-「上一輪 BTC 漲了 1000 天才進入熊市,那這一輪大概也會漲 1000 天。」

-「上一輪減半後第 X 個月見頂,那這一輪應該也差不多。」

這種做法,本質上只是把單一歷史分形硬套到現在的市場,忽略了最重要的東西——背景條件是否一樣。

我在上一篇關於週期的文章中 (連接下面)已經詳細解釋過,為什麼這種方法在真實交易中并不適用,這裡就不再重複展開。

我使用的「週期交易方法論」

我的核心邏輯只有一個:

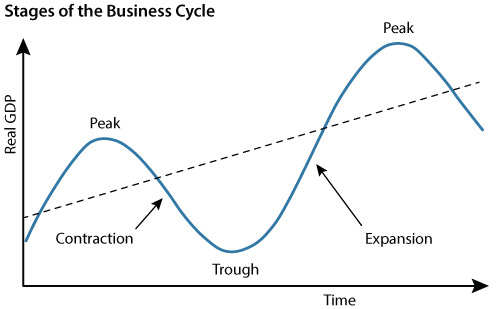

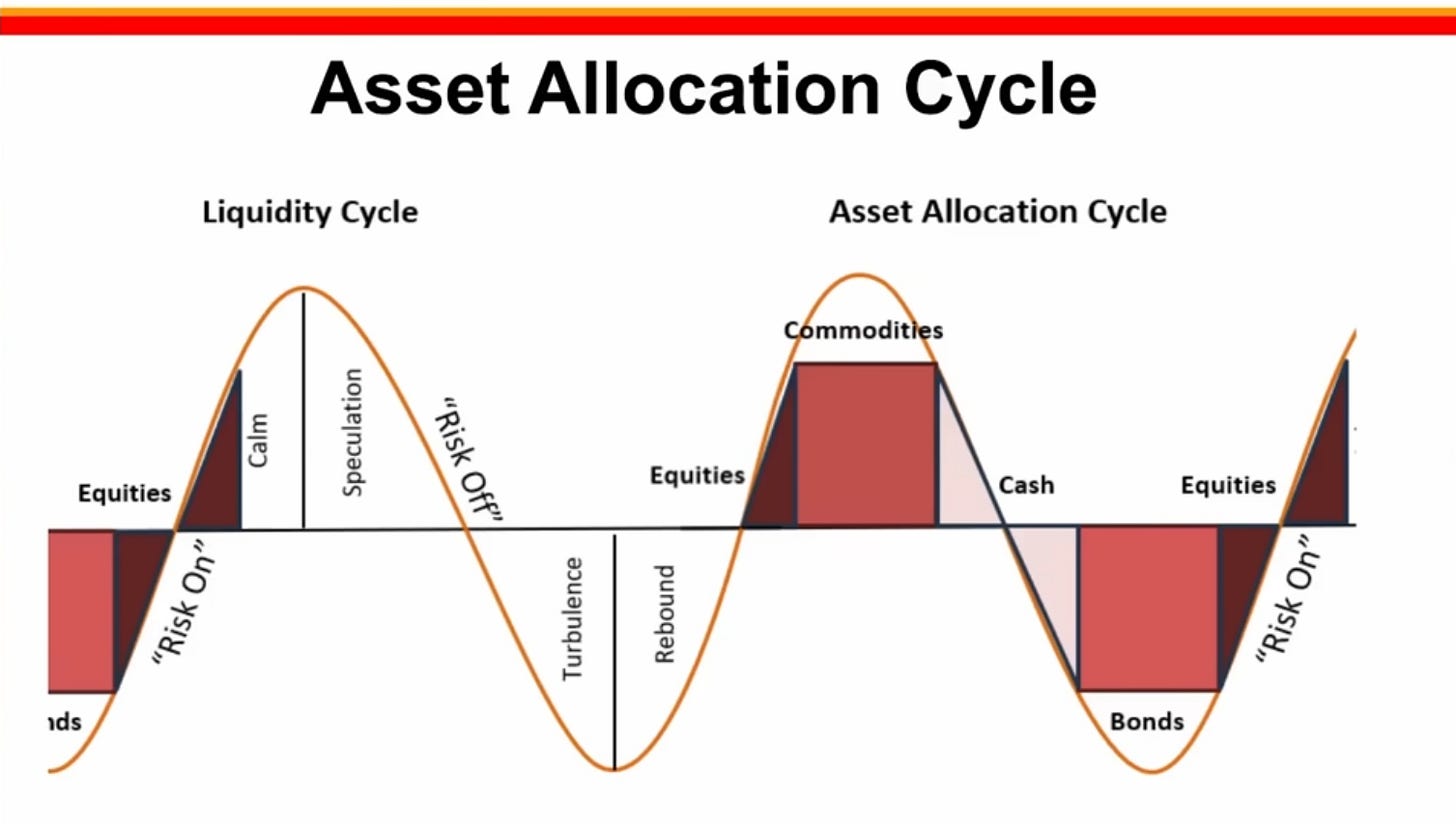

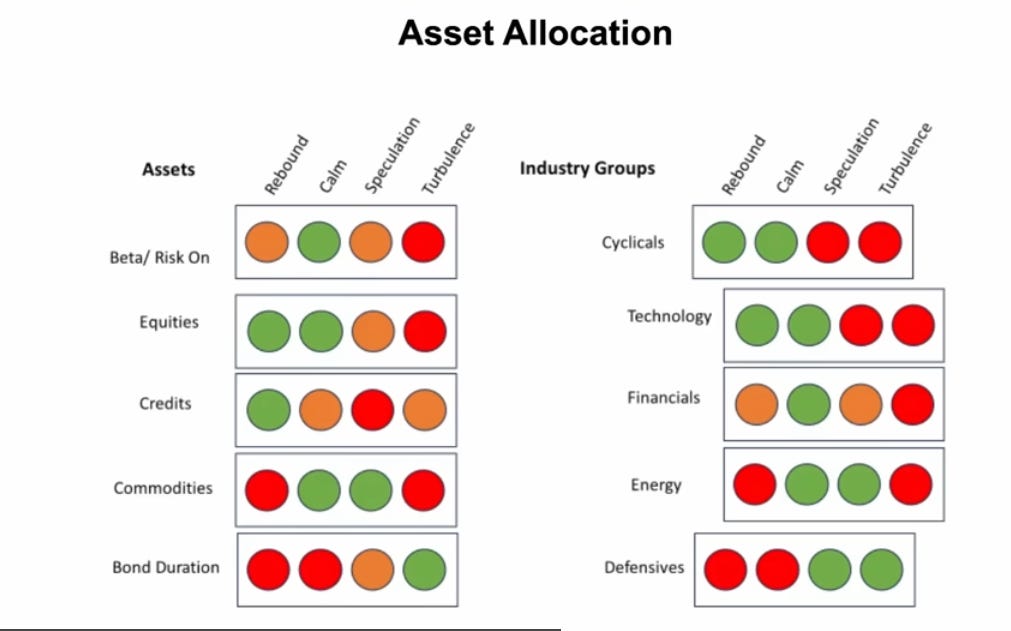

市場的長期趨勢上與下,主要是由「流動性週期」與「商業週期」所驅動。

不是情緒,不是新聞,更不是某一張漂亮的 K 線。所以我在做任何中期到長期配置之前,只會專注回答兩個問題:

我們現在,在流動性/商業週期的哪一個位置?

未來 6–12 個月,最有可能移動到哪裡?

只要這兩個問題搞清楚:

倉位大小自然就知道怎麼調;

哪些資產該加碼、哪些該觀望、哪些該降低曝險,也會變得非常清楚。

為什麼只看 BTC 是不夠的

要回答「我們在哪裡」,單看 BTC 是遠遠不夠的。因為 BTC 並不是活在真空中,它只是整個全球資產體系裡的一個風險資產節點。

不同的週期位置,資產表現之所以會出現巨大差異,核心原因在於流動性與商業活動的狀態,決定了資金「敢不敢承擔風險、願不願意放大槓桿」。

當流動性剛結束惡化、經濟仍在修復初期時,資金會優先流向被錯殺、彈性最大的風險資產,因為此時估值低、風險溢價高,哪怕只是環境改善也足以推動價格大幅反彈;

隨著週期進入穩定擴張階段,波動下降、能見度提高,資金開始偏好結構穩定、現金流可預期的股票與信用資產;當流動性過度寬鬆、投機情緒升溫,資本會進一步追逐高槓桿與敘事型資產,同時實體需求開始推升商品價格,但這個階段往往伴隨風險的快速累積;

而一旦流動性轉向收縮或金融條件突然惡化,市場進入去槓桿與避險模式,資金回流至現金、防禦性資產與長天期債券,風險資產同步承壓。

換句話說,資產不是同時表現,而是隨著週期位置輪流「上場與退場」,看懂這個順序,才能理解為什麼在同一個時間點,有些市場在創高,有些卻仍然低迷。

所以我在分析加密貨幣週期時,除了 加密貨幣價格結構背本身,會同時觀察一整組關鍵結構指標與相對關係。

這些不是用來「預測明天漲跌」,而是用來定位週期位置。

為什麼現在這個時間點很關鍵

也正因為這樣,我最近看到了一些非常有意思、而且彼此高度一致的變化。它們正在回答的,不只是:

-「12 月是不是洗盤?」

而是更重要的:

「這一輪週期,是否正在進入下一個階段?」

「未來 6–12 個月,哪些資產開始值得重新提高權重?」

這些變化,不會在日線上告訴你,也不會在單一新聞裡出現,但它們正在慢慢、系統性地浮現。

今天下午我已經預告,會在這篇文章中公開這個指標目前所處的位置。

在進入結論之前,先簡單說明一下這個指標到底在衡量什麼?

這個指標並不是從比特幣的「絕對價格」出發,而是觀察 BTC 在宏觀資產框架中的相對表現。具體來說,它衡量的是比特幣相對於 美元指數(DXY)、黃金期貨(GC1)以及 30 年期美國國債期貨(ZB1) 的變化關係,藉此判斷比特幣在「流動性、避險資產與長期利率」三個核心維度下,是否出現明顯的高估或低估。

透過比較短期價格動能與長期結構基準,這個指標能有效辨識出比特幣是否在短時間內「漲得太快、走得太遠」,或是相反地,被壓抑到明顯偏離其長期運行節奏。

當指標進入極端高位時,通常代表市場已提前消化過度樂觀的流動性與成長預期,未來的報酬空間反而受到壓縮;

而當指標落入深度低估區間,則意味著比特幣的定價已遠低於其歷史均衡水準,這種狀態在過去往往只出現在重大週期底部附近,對應的是中長期風險報酬結構明顯改善的階段。

所以目前這個指標在什麽位置呢?